Обновлено 23 июля 2022 380 Автор: Дмитрий Петров

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. В наш лексикон активно проникают новые слова и термины, которые в силу новизны и заимствования из других языков, не всегда кажутся понятными.

Например, сегодня мы рассмотрим слово санация, которое у кого-то ассоциируется с гигиеной полости рта, а у кого-то с возникновением проблем у банка, где лежат его деньги.

Термин этот действительно разноплановый, но мы сегодня больше будет говорить про банки и их спасение от банкротства, а также про то, стоит ли вкладчикам радоваться, если их банк решат санировать.

Что такое санация?

Под санацией обычно понимается комплекс мероприятий, направленных на восстановление платежеспособности банка и улучшение его финансового состояния. Главной целью санации является повышение эффективности работы кредитной организации и восстановление ее конкурентоспособности на рынке, что является обязательным условием для того, чтобы избежать банкротства. Одним из основных положений Федерального Закона РФ №40-ФЗ «О несостоятельности кредитных организации» выступает признание юридической равноправности нескольких процедур, в частности, реорганизации, назначение временного управляющего как первой стадии банкротства и санации.

Одним из условий санации банка является определение инвестора для ее проведения. В его задачи входит не только проведение мероприятий, направленных на повышение эффективности работы банка, но и, что особенно важно, выделение дополнительных финансовых ресурсов. Как показала практика, далеко не все банки, которые были назначены в качестве инвесторов, то есть санаторов, для проведения мероприятий по оздоровлению проблемных кредитных учреждений в 2013-2014 годах, справились с поставленной задачей. Более того, как минимум, два из них — уже упоминавшиеся Банк Открытие и Бинбанк — сегодня сами нуждаются в санации со стороны Центробанка.

Понятие

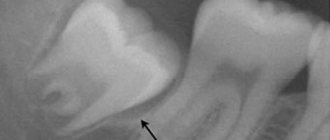

Даже здоровые зубы требуют постоянного ухода для сохранения своей природной красоты. Возрастные изменения, перенесенные заболевания или нерегулярность гигиенических процедур, усложняют работу стоматолога. Такая ситуация типична для большинства людей и возможности эстетической медицины позволяют исключить огромную часть таких недостатков. Неправильное расположение зубов, их повреждение или отсутствие способна исправить санация полости рта. Выполнение и порядок необходимых процедур назначается индивидуально и может потребовать нескольких посещений стоматолога.

Санация полости рта

– представляет собой комплекс мер, направленных на исправление всех недостатков ротовой полости. Лечение дёсен и зубов, стоматологическая ортопедия и протезирование – наиболее важные направления в таком оздоровлении. После выполнения всех необходимых процедур, пациент получает полностью здоровые зубы и эстетически совершенный зубной ряд. Санация полости рта не является разовой процедурой и проводится на протяжении всей жизни. Такой подход предоставит возможность предотвратить развитие стоматологических заболеваний, что положительно скажется на здоровье и стоимости услуг стоматолога.

Признаки проблемного положения банка

В статье 4 упомянутого выше №40-ФЗ дается четкое описание оснований, достаточных для назначения процедуры санации. К ним относятся:

- невыполнение в течение последних 6 месяцев требований кредиторов по выплате обязательств;

- невозможность проведения платежа в течение 3-х дней, связанная с отсутствием средств на корреспондентских счетах банка;

- несоблюдение нормативов, установленных Центробанком в отношении текущей ликвидности, более чем на 10% за месяц, а также в части показателей платежеспособности и минимальных размеров капитала кредитной организации;

- сокращение размера капитала на 20% или более по сравнению с максимальным размером этого параметра за предыдущий год;

- сокращение размера капитала банка за отчетный период до уровня, который ниже установленного учредительными документами организации (для банков, работающих на рынке более 3-х лет).

При выявлении любого из указанных выше факторов, руководство банка обязано приступить к проведению санации. Кроме того, соответствующая информация должна быть доведена до регулятора рынка, то есть Центробанка России. Если указанные нарушения были выявлены непосредственно специалистами ЦБ при осуществлении функций контроля, банку либо выносится предписание по их устранению, либо вводится принудительная процедура санации. Для ее проведения до недавнего времени применялись два варианта:

- с использованием средств АСВ, то есть Агентства по страхованию вкладов;

- путем назначения санатором другого банка, который обладает средствами, достаточными для санации проблемной кредитной организации.

Однако, в июле 2022 года ЦБ РФ объявил о запуске третьей возможной схемы санации с использованием средств вновь созданного Фонда консолидации, главную роль в работе которого будут играть представители самого Центробанка. Именно такая схема и используется в настоящее время для санации Бинбанка и Банка Открытие.

Показания

Развитие патологической микрофлоры и высокий риск проникновения инфекции в цервикальный канал и матку – основные показания для антибактериальной обработки наружных половых органов. Назначают данную процедуру при диагностировании у представительниц слабого пола следующих бактериальных, вирусных и грибковых поражениях репродуктивных органов:

- бактериального вульвовагинита;

- гарднереллеза;

- кандидоза;

- кольпита;

- микоплазмоза, уреаплазмоза, хламидиоза;

- папилломавирусной инфекции.

Выполняют санацию и в составе комплексной терапии при лечении гинекологических воспалительных заболеваний органов малого таза – эндо- и миометрита, оофорита, сальпингита, аднексита, пельвиоперитонита и др.

В профилактических целях и во избежание развития последующих воспалений антисептическую обработку обязательно проводят перед малоинвазивными исследованиями, связанными с проникновением в маточную полость:

- гистероскопией;

- кольпоскопией;

- диатермокоагуляцией эрозии шейки матки;

- онкоцитологией;

- биопсией;

- диагностическим выскабливанием слизистой полости матки;

- конизацией шейки матки и других.

Показана санация влагалища в гинекологической хирургии:

- перед плановым оперативным лечением патологий органов мочеполовой системы как при полостных, так и малоинвазивных вмешательствах;

- искусственным прерыванием беременности;

- установкой внутриматочной спирали, поскольку процедура способна уменьшить число гнойных осложнений и инфекций.

По медицинским показаниям сделать санацию влагалища придется беременным женщинам для того, чтобы предотвратить инфицирование ребенка в процессе родовой деятельности. Назначается данная манипуляция при выявлении у беременных урогенитальных инфекций.

Основания для проведения санации

В качестве основания для принятия решения о санации, помимо описанных выше критериев, связанных с финансовым состоянием банка, могут выступать два существенных фактора:

- серьезное значение банка в финансовом секторе страны. Это означает, что банкротство кредитной организации может причинить существенный вред банковской системе России, что может привести к проблемам в других банках;

- трудности банка носят временный и несистемный характер и вполне могут быть устранены при разумном уровне инвестиций со стороны собственников кредитной организации или санатора.

В большинстве случаев санация применяется к тем финансовым структурам, которые достаточно давно работают на рынке и имеют устоявшуюся репутацию и статус. Если же речь идет о недавно открытом или небольшом банке, чаще всего у ЦБ России просто отзывает у него лицензию, прекращая таким образом его деятельность.

Преимущества перед банкротством

Банкротство – это крайняя и нежелательная мера. Особенно, если мы говорим про системно значимые банки. Их ликвидация может привести к глобальным проблемам, например:

- банкротство других финансовых организаций, которые держали свой капитал на вкладах или в облигациях более крупного банка;

- потеря денег Центробанком, который выдавал краткосрочные кредиты финансовым организациям под залог ценных бумаг системно значимого банка;

- подрыв доверия населения к отечественной банковской системе, что вызовет массовый отток клиентов;

- вывод денег со вкладов и вложение их в другие активы (прежде всего, в иностранную валюту), что приведет к девальвации национальной валюты;

- падение котировок акций финансовых компаний и на этом фоне снижение фондового рынка.

Успешная санация имеет ряд преимуществ перед банкротством:

- Сохранение доверия со стороны населения и бизнеса к банковской системе.

- Избежание оттока денег со счетов и сохранение стабильности в банковской системе.

- Стабилизация финансового положения проблемного банка и всех, кто с ним связан.

Кому это выгодно?

Успешная санация банка выгодна абсолютно всем участникам процесса. Кредитная организация снова начинает эффективно работать в нормальном режиме. Санатор получает возможность вернуть вложенные инвестиции с прибылью. Клиенты санируемого банка сохраняют средства на счетах, причем в полном размере, а не в соответствии с лимитом, установленным АСВ. Интерес и выгода Центробанка страны также достаточно очевидны — финансовая система государства становится более стабильной. Даже конкурентам испытывающего проблемы банка успешное проведение санации выгодно, так как это поддерживает доверие клиентов ко всей банковской системе страны.

Проблема заключается только в том, что далеко не каждая начатая процедура санации завершается успешно. В этом случае наблюдается прямо противоположная описанной выше картина. Санатор теряет вложенные средства, причем, как отчетливо показали примеры Бинбанка и Банка Открытие, сам может попасть в сложную финансовую ситуацию. Собственники санируемого банка теряют собственный бизнес, так как ЦБ РФ с большой долей вероятности в результате отзывает лицензию. Часть клиентов банка теряют средства, гарантированно их возвращают за счета Агентства по страхованию вкладов только владельцы депозитов, размер которых вместе с начисленными процентами не превышает 1,4 млн. рублей.

Кто и как проводит оздоровление

Финансовое оздоровление проводит собственник организации самостоятельно, с участием Банка России или Агентства по страхованию вкладов (АСВ). Основные принимаемые меры:

- Финансовая помощь от учредителей, участников и других лиц. Она должна быть достаточной для погашения денежных обязательств, уплаты обязательных платежей и восстановления платежеспособности организации.

- Изменение структуры активов и пассивов.

- Изменение организационной структуры компании.

- Приведение к нормативам размера уставного капитала и собственных средств.

Полный перечень банков на санации с участием Банка России и АСВ, а также тех организаций, процедура оздоровления по которым завершилась, находится на сайте ЦБ РФ.

Кого будут спасать

В каких случаях Центробанк или АСВ могут принять участие в финансовом оздоровлении кредитной организации:

- Она является значимой для экономики страны, отдельного региона или отрасли. Играет существенную роль в финансовой системе страны, и ее банкротство приведет к серьезным негативным последствиям.

- Не нарушала законодательство, а проблемы стали следствием, например, неверной оценки рисков, просчетов в кредитной политике, влияния внешних факторов.

- Проведение санации будет иметь положительный экономический эффект. Спасать то, что уже не сможет работать эффективно, смысла никакого нет. Финансовое оздоровление – очень дорогостоящее мероприятие. Если размер помощи превышает сумму, которую заплатит АСВ вкладчикам в случае банкротства и отзыва лицензии, то шансов на спасение практически нет.

Например, известная история с ФК “Открытие” – крупнейшим частным банком страны. На момент возникновения проблем в 2022 г. в нем было открыто депозитов на 540 млрд рублей, он участвовал в санации Росгосстраха, банка “Траст” и НПФ “Лукойл-гарант”. А кроме этого, еще и обслуживал выпуски своих облигаций.

Если бы ФК “Открытие” обанкротилась и объявила дефолт по своим обязательствам, то разорились бы и более мелкие компании. Дело в том, что они владели проблемными облигациями и передавали их под залог ЦБ РФ для получения краткосрочных кредитов. Плюс к этому, финансовые возможности АСВ не безграничны и возместить полтриллиона рублей вкладчикам агентство было не в состоянии. При таком раскладе ни одна банковская система не выдержала бы банкротства ФК “Открытие”.

Банк России ежегодно утверждает список системно значимых банков. Недавно в него попал Тинькофф Банк. И сегодня перечень включает 13 участников. Кстати, Открытие тоже относится к системно значимым.

Участие Банка России

С 2022 г. в России заработал новый механизм финансового оздоровления кредитных организаций. Его главный участник – Банк России. Через созданный им Фонд консолидации банковского сектора он направляет денежные средства на:

- покупку акций или долей в проблемной организации;

- предоставление кредитов, размещение депозитов, предоставление гарантий;

- приобретение имущества санируемых банков;

- оказание финансовой помощи санируемым банкам и инвесторам, которые участвуют в санации.

По итогам оздоровления акции (доли) и имущество проблемной финансовой организации могут быть выставлены на открытый аукцион для продажи новым владельцам.

Участие Агентства по страхованию вкладов

Механизм участия Агентства по страхованию вкладов называется кредитным. Применяется с 2008 г. и включает комплекс мер, среди которых:

- привлечение инвестора (другой банк или вообще не кредитная организация), которая выкупает контрольный пакет акций (долю в капитале);

- финансовая помощь в виде займов по ставке ниже рыночной, в этом случае банк предоставляет кредиты своим клиентам по более высокой ставке, а за счет полученной разницы пытается решить финансовые проблемы.

На сайте АСВ можно посмотреть полный список банков, в отношении которым Агентство применяло меры финансового оздоровления. Выделено 3 стадии:

- Процедура оздоровления введена.

- Оздоровление завершено.

- Передача имущества и обязательств (конкурсное производство и отзыв лицензии).

По некоторым организациям санация продолжается несколько лет. Например, в КБ “Солидарность” – с 2013 г., БМ-Банк – с 2011 г. По состоянию на 1.12.2021 Агентство принимает участие в финансовом оздоровлении 13 банков путем привлечения инвесторов. Имущество и обязательства по 4 из них (АКБ “Электроника”, КБ “Московский Капитал”, АКБ “МЗБ”и “Мой банк. Ипотека”) переданы в другие кредитные организации.

Пути оздоровления

Процедура санации предусматривает два главных направления работы, проводимой ЦБ РФ, АСВ или назначенным ими санатором:

- выделение дополнительных финансовых ресурсов;

- выбор методов финансовой стабилизации и их реализация.

Финансирование мероприятий по экономическому оздоровлению может происходить различными способами. Наиболее часто до последнего времени использовались такие варианты:

- использование средств собственников банка. Наиболее спокойный и эффективный вариант решения проблемы;

- оказание прямой финансовой помощи со стороны АСВ или ЦБ санируемой организации;

- использование средств назначенного для проведения процедуры оздоровления санатора;

- предоставление денежных средств со стороны АСВ или ЦБ непосредственно санатору.

Достаточно часто во время процедуры оздоровления используются все перечисленные способы выделения финансовой помощи. Однако, до недавнего времени полностью осуществлять санацию за счет средств бюджета и АСВ не разрешалось. Вместе с тем, введенная в Банке Открытие и Бинбанке процедура, предусматривающая использование средств Фонда консолидации, может стать первым примером того, как санация будет произведена, по сути, полностью за счет бюджета. При этом совершенно не важно, будет ли это осуществлено путем реорганизации кредитного учреждения или вхождением в капитал санируемого банка путем приобретения его акций.

Проведение мероприятий при санировании предприятий

Мероприятия при санации предприятия включают в себя проведение финансовых, экономических, производственных, технических, организационных и правовых действий, направленных на достижение или восстановление платёжеспособности, прибыльности и конкурентоспособности компании-должника на длительную перспективу. При проведении санирования основными считаются мероприятия финансового и экономического характера.

Финансовые и экономические мероприятия отражают особенности финансовых отношений, возникающих в процессе мобилизации и пользования внутренними и внешними источниками санации предприятия. Это могут быть средства, полученные с условием займа (возвратные или безвозвратные).

Финансовая санация предприятий чаще всего включает в себя несколько этапов, при этом главной целью является:

- Покрытие текущих убытков устранение (ликвидация) их причин.

- Восстановление или сохранение ликвидности и платёжеспособности компании.

- Сокращение всех видов задолженностей.

- Улучшение структуры оборотного капитала.

- Формирование фондов финансовых ресурсов, необходимых для проведения производственных, технических и организационных мероприятий.

Санация организационного или правового характера освобождает предприятие от непродуктивных производственных структур и улучшает:

- организационную структуру предприятия;

- организационную и правовую форму ведения бизнеса;

- качество менеджмента;

- отношения членов трудового коллектива.

Методы решения проблем

Вторым направлением работы при санации банка выступает определение основных методов повышения конкурентоспособности кредитной организации на рынке и эффективности ее работы. Для этого могут применяться самые различные мероприятия, наиболее известными из которых являются:

- реструктуризация образовавшейся у банка кредиторской задолженности. Большинство клиентов прекрасно понимают, что намного выгоднее немного подождать с предъявлением требований, если существует хотя бы небольшой шанс на восстановление работоспособности банка. При объявлении банкротства вероятность возврата денег заметно ниже;

- продажа неликвидных активов, имеющихся на балансе банка;

- оптимизация и реорганизация системы руководства и управления банком. Предыдущая система доказала свою неэффективность, поэтому следует заменить ее на более работоспособную;

- сокращение кадров, закрытие нерентабельных отделений и филиалов. В современных условиях, когда все большее количество клиентов предпочитает дистанционные методы работы, нет необходимости в содержании большого количества офисов;

- внедрение современных методов работы, в том числе с использованием интернета, и оптимизация расходов на всех уровнях.

Это хорошо или плохо

Для самой кредитной организации санация несет только плюсы. Практика показывает, что после финансового оздоровления банки существенно меняют направление своей деятельности, одновременно повышая обороты капитала.

При этом структура банка также может претерпеть изменения. Из наиболее ярких примеров: Банк Москвы, в отношении которого проводилась санация, впоследствии вошел в группу ВТБ. Результат — появление абсолютно нового банка под названием ВТБ-Банк Москвы.

В данном случае ВТБ выступил в роли инвестора, вложив деньги в финансовое оздоровление Банка Москвы. Слияние двух организаций послужило в каком-то роде дивидендами, которые причитались инвестору.

Нюансы управления банком на время санации

Единственным вариантом, при котором управление банком сохраняется в руках его собственников и назначенных ими руководителей, является тот случай, когда санация происходит по инициативе самой кредитной организации. Если решение о введении процедуры финансового оздоровления принимает ЦБ РФ, именно он назначает временную администрацию для управления банком. Она обычно состоит из представителей самого Банка России, АСВ и организации, назначенной санатором. Важно отметить, что временный управляющий имеет право оспаривать и отменять даже те финансовые сделки, которые были заключены до его назначения.

Почему не все банки санируют?

Санация — эти сложная процедура. На ее осуществление требуется время, финансы, а также привлечение высококвалифицированных экспертов. Поэтому не все банки подвергаются оздоровлению. Для этого необходимо соответствовать следующим требованиям:

- Системное значение проблемного учреждения. Если банк имеет важное значение для финансового рынка всей страны или региона, и его крах может повлечь за собой потерю доверия к банкам в целом со стороны клиентов, вероятность санации высока. Шансы возрастают при размещении на его счетах государственных средств или средств крупных компаний и фондов.

- Выполнение требований законодательства. Оздоровление вероятно, если банк вел честную деятельность по отношению к регулятору и клиентам и являлся финансовым посредником между инвесторами и заемщиками.

- Наличие экономического обоснования. Перед началом процедуры Банк России оценивает предстоящие затраты. Если финансовое учреждение не является значимым или не поддается оздоровлению, санация нецелесообразна и маловероятна. В таком случае начинается процедура банкротства, которая сопровождается отзывом лицензии.

ВНИМАНИЕ!

Санация направлена не только на спасение одного конкретного финансового учреждения. Главное ее направление — это сохранение устойчивости всей банковской системы. Каждый случай рассматривается индивидуально. Регулятор предварительно оценивает возможные последствия для клиентов и всего рынка. Если он считает, что санация не имеет веских оснований, отзыв лицензии неизбежен.

Особенности проведения санации в России

Для банковского сектора России характерно достаточно большое количество попыток проведения санации даже не самых крупных и значимых кредитных организаций страны. Естественно, при этом четко прослеживается связь числа санируемых банков и текущего финансового положения в стране. Например, во время кризиса 2008-2009 года Центробанк принял решение о введении процедуры финансового оздоровления в 14 кредитных организациях. За относительно стабильный в финансовом плане период с 2010 по 2013 год было объявлено о санации всего 2-х банков.

После введения против России санкций и серьезного ухудшения экономической ситуации в стране в 2014-и и 2015-м годах процедура финансового оздоровления была назначена, соответственно, в 12 и 15 кредитных учреждениях. В 2016 году ситуация в целом не изменилась, а в третьем квартале 2017-го года под санацию попали два банка, входящих в топ-15 крупнейших финансовых организаций страны, а именно — Банк Открытие и Бинбанк. Это во многом стало следствием главной отечественной особенности проведения процедуры финансового оздоровления, которая заключается в относительно небольшом проценте успешно проведенных санаций.

Медикаментозная классификация

Алгоритм проведения процедуры сохраняется идентичным в домашних условиях и стационарном отделении больницы. Первый раз показать, как делать все по инструкции, может врач. Потом женщина сможет все повторять дома без посторонней помощи.

Самое важное на этом этапе – использовать только рекомендованные лечащим специалистам средства, не изменяя порядок действий, дозировку и количество раз. Хорошее лекарство, которое призвано помочь в сжатые сроки, должно обладать рядом качеств, усиливающими эффективность:

- быстродействие;

- антигрибковая работа;

- противомикробная защита;

- противовирусная защита.

Медикамент будет иметь ярко выраженное действие против простейших организмов. Но при этом повышенная активность средств не должна купироваться гнойными или кровянистыми выделениями, если уж до этого дошло дело.

Схематически все антисептики получится разделить на три обширных лагеря: узкая терапевтическая направленность, поликомполнентные составы, средства неспецифического спектра действия.

Все они подходят для разных клинических случаев, иногда нуждаясь в совмещении с другими препаратами. Первая категория считается щадящей и эффективной одновременно. Но пользоваться медикаментами оттуда можно только после проведенных анализов с четко прописанными результатами. Только с их помощью получится не промахнуться с диагнозом.

Но из-за того чтобы часто установить конкретный очаг поражения оперативно бывает проблематично, доктора предпочитают перестраховаться, назначив средство с сильным действующим веществом. Но за подобную продуктивность придется расплатиться угнетением развития лактобацилл.

Неспецифические средства часто путают с узкопрофильными представителями фармакологического рынка, но это две разных категории.

Неспецифичные аналоги работают избирательно, защищая другие органы от своего воздействия. Но и здесь все не слишком радужно, ведь они часто провоцируют аллергическую реакцию.

Сегодня фармацевты продвинулись вперед, предлагая едва ли не каждый год все новые решения, позволяющие работать над уничтожением первоисточника гинекологической проблемы при санации действительно быстро.

При этом жидкости нового поколения, которые используются по схеме, способны выступить сразу против нескольких видов микроорганизмов. А лактобактерии останутся в порядке. На основе растворов позже стали появляться свечи, которые на порядок легче вводить самостоятельно, используя за шаблон введение тампонов.

Полномочия контролирующих органов

Основные функции контроля над деятельностью банков возложены на ЦБ РФ, который может принимать решения о необходимости санации, отзыве лицензии или выдаче предписаний по устранению нарушений. Для проведения мероприятий по финансовой стабилизации важное значение приобретает позиция АСВ, средства которого могут выделяться для процедуры санации. В случае отказа АСВ в финансировании наиболее вероятным решение ЦБ РФ становится отзыв лицензии и последующее банкротство проблемного банка.

Где еще может применяться процедура санирования?

Процедура санации может применяться не только к банкам. Данная мера предусмотрена для предприятий любого типа. Она влечет за собой изменения не настолько в материальной сфере, насколько в юридической.

Многоотраслевое предприятие подлежит слиянию с другой компанией с аналогичной направленностью. В других случаях его делят на сегменты. Часто предприятие подвергается приватизации или же преобразовывается в ОАО.

ВНИМАНИЕ!

Санация применяется только в случаях, когда компанию можно спасти. Если предприятие безнадежно, к нему применяется процедура банкротства. Данный процесс контролируется арбитражным судом.

Роль ЦБ и Агентства по страхованию вкладов в процессе оздоровления банка

При проведении санации Центробанк и АСВ осуществляют контроль на всех этапах процедуры. Кроме того, важной функцией ЦБ является выбор и назначение санатора, то есть крупного банка, имеющего стабильное финансовое положение и обладающего достаточными ресурсами для помощи проблемной кредитной структуре. События последних месяцев показали, что далеко не всегда Банк России принимал верные решения, назначив в 2014 году ФК Открытие санатором Банка Траст (при этом АСВ было выделено 157 млрд. рублей), а Бинбанк в том же 2014-м году санатором банков группы Рост и Банка Кредитные системы. В результате проблемные финансовые структуры были спасены от банкротства, однако, начались серьезные трудности у самих банков, осуществлявших санацию.

Экспертный анализ

Для того, чтобы принять окончательное решение про проведение досудебного санирования необходимо досконально проверить финансовое состояние должника. Это происходит для того, чтобы прийти к экономически правильным выводам о возможностях восстановления в течении некоторого срока платежеспособности предприятия без возбуждения дела о банкротстве с обращением в арбитражный суд.

Экспертный анализ проводит группа представителей независимых аудиторских или консалтинговых фирм. Подзаконные акты и инструктивно-методические материалы регулируют коэффициенты текущих ликвидностей, обеспечения оборотного актива с помощью собственных средств, восстановления способности оплачивать платежи.

Как показывает практика, показатели, которые были приняты как критерии, не могут в полной мере отобразить настоящее финансовое состояние компании, потому что находятся в зависимости от того, к какой отрасли принадлежит предприятие. Опыт осуществления подобной практики свидетельствует о том, что нормативные значения некоторых показателей можно определить глядя на отраслевую принадлежность компании-должника. Эти данные используют в целях проанализировать ситуацию, а не принять решение по поводу проведения санации.

Как правило, санацию проводят исходя из возможностей одного из приведенных внешних источников:

- Слияние компании с другим, более мощным предприятием.

- Выпуск новых ценных бумаг, чтобы мобилизировать денежный капитал.

- Увеличение банковского кредита и получение субсидий.

- Уменьшение выплаты по облигации и отсрочка ее погашения.

- Полная или частичная покупка государством акций, которые принадлежат предприятию.

Финансовую санацию помимо этого можно также осуществлять через привлечение денежных средств владельцев компании, наибольших кредиторов или персонала, работающего на предприятии.

Плюсы и минусы санации для вкладчика

Для вкладчика проблемного банка успешное проведение санации может иметь крайне важное значение. Это объясняется тем, что при альтернативном варианте, то есть проведении процедуры банкротства, велика вероятность, что значительная часть клиентом банка попросту не сможет получить вложенные средства в полном объеме. Обычно такое развитие событий связано с недостатком активов банка для выплаты всех накопившихся у него долгов.

Вкладчики банка, являющиеся физическими лицами, могут рассчитывать на гарантированное получение средств в размере, не превышающем 1,4 млн. рублей, включая начисленные проценты. Шанс получить что-то свыше указанной суммы при проведении процедуры банкротства достаточно невелик. Более того, обычно она растягивается на длительный срок, в то время как выплата из средств АСВ осуществляется в течение 2-х недель после начала банкротства или ликвидации банка.

Учитывая сказанное, становится понятным, почему для вкладчиков, особенно крупных, крайне важно успешное проведение санации. В этом случае их отношения с банком продолжатся на прежних условиях, что позволит сохранить и даже приумножить средства на депозитах.

Целесообразность лечения

Выполнение санации важно для сохранения здоровых зубов в течение всего периода жизни. Необходимость таких процедур актуальна в любом возрасте и позволит надолго забыть о зубной боли. Наши врачи объяснят важность всех процедур для восстановления здоровья полости рта и проведут необходимое лечение. Профессиональная санация полости рта, выполненная в нашей клинике будет залогом здоровых зубов и обеспечит восхитительную улыбку.

Эта статья носит информативный характер, за подробностями просим вас обращаться к врачу!

Меры по предупреждению банкротства банка

При появлении первых признаков финансовых проблем руководство банка имеет возможность самостоятельно провести мероприятия, которые позволят избежать не только банкротства, но и введения процедуры санации. Существует достаточно много различных вариантов решения возникших проблем:

- получение финансовой помощи от собственников кредитной организации или их партнеров;

- разработка и реализация программы по оптимизации издержек;

- изменение структуры активов и пассивов банка для приведения их в соответствие с требованиями контролирующих органов;

- выпуск акций банка с целью получения дополнительного финансирования и т.д.

Практические к мерам по предупреждению банкротства могут быть отнесены любые действия руководства проблемного банка, направление на улучшение его финансового состояния и повышение эффективности работы.

Методы санации и требования к компании-должнику

Санирование предприятий – финансовая и экономическая процедура, способствующая улучшению состояния компании и предотвращению банкротства. Существует несколько основных методов санации:

- сокращается (уменьшается) величина акционерного капитала уменьшением количества выпускаемых акций или обменом акций на большую часть старых акций;

- предоставляются субсидии правительства, льготные займы, льготы по налогообложению;

- проводится национализация предприятия;

- используются антимонопольные законы и т. д.

Следует отметить, что предприятие-должник должно:

- Предотвращать непродуктивные расходы.

- Максимально соблюдать требования кредиторов.

- Соответствовать финансовой реорганизации (механизму санирования) из списка компаний, имеющих реальный потенциал успешной хозяйственной и финансовой деятельности в дальнейшем.

За счет каких средств происходит финансирование?

Санация может происходить за счет средств следующих структур:

- Агентства по страхованию вкладов. В этом случае финансирование осуществляется из фонда, сформированного путем обязательного страхования банковских вкладов;

- Центробанка России. Он может выделять средства как самостоятельно, так и при обращении АСВ в виде кредита на срок до пяти лет, выдаваемого без обеспечения;

- найденных ЦБ и АСВ инвесторов. Обычно в качестве инвестора выступает назначенный Банком России санатор, хотя также могут привлекаться средства других коммерческих организаций.

Сколько времени длится

Четких сроков — нет. Санирование — длительный процесс, который по времени может занимать 1-2 года или более длительный срок. Банк постепенно выбирается из финансовой ямы, на что требуется время. Есть примеры, когда банк санировали в течение 10 лет. Все зависит от того, как быстро организация рассчитается по полученным средствам.

Сколько именно потребуется времени для финансового оздоровления — заранее сказать сложно. Все зависит от того, в каком положении находится банк. В одних случаях санация производится быстрее, в других — занимает более длительный период.